晶瑞电材2023年半年度董事会经营评述 2023-08-25 21:34:43 来源:同花顺金融研究中心

晶瑞电材(300655)2023年半年度董事会经营评述内容如下:

一、报告期内公司从事的主要业务

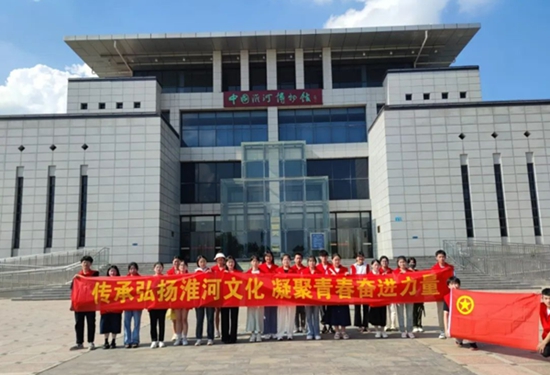

(相关资料图)

(相关资料图)

关键词:

相关阅读:

- 晶瑞电材2023年半年度董事会经营评述

- 河南发布地质灾害气象风险黄色预警 启动水旱灾害防御Ⅳ级应急响应

- 中芯国际股东户数下降12.47%,户均持股38.54万元

- 《全明星街球派对》现已公测,相聚球场书写属于你的篮球传奇!

- 【世界说】美国枪支大量流入致加拿大枪击案飙升869%!控枪人士:我们越来越像美国

- 外交部:日方应当立即纠正错误 不要让福岛之水成为日本之耻

- 真相 | 夏威夷大火悲剧重演,美政府却依然“手足无措”

- 实干笃行·大省勇担当丨用“新”谋发展 安徽跑出“加速度”

- “我看到了新疆非凡的发展变化”——记伊斯兰合作组织代表团参访新疆

- 【寻觅西藏 格桑花开】白朗县彭仓村:瓜果飘香致富 援藏情深连心

- 国台办:民进党当局用台湾同胞血汗钱换武器 换不来“安全”

- 新华全媒+丨这里奏响创新乐章——天津天开园发展观察

- 楼市大消息!这地出手了!全面取消限购限售 多项重磅政策也落地

- 8月25日晚间上市公司利好消息一览(附名单)

- 退休不“褪色” 老年播客主掀起“音频热”

- 环旭电子:2023年员工持股计划拟购买不超1.17亿元公司股份

- 上海凯鑫董事长葛文越被立案调查及实施留置

- 腾景科技:上半年净利润2039.09万元 同比下降24.06%

- 注意!天德钰将于9月11日召开股东大会

- 道通科技:上半年归母净利润1.89亿元 同比增120.69% 北美市场主业收入增长66.74%

热点

资讯 推荐